En vísperas de un nuevo debate sobre un aumento en la carga tributaria para minorías con ganancias extraordinarias, desde la oposición a nivel nacional y con el soporte mediático, instalaron su versión sobre los impuestos que se cobran en Argentina. Las críticas a la iniciativa que pretende recaudar con el objetivo de otorgarle un bono a trabajadores informales y monotributistas, se fundaron en un informe privado que mezcla y confunde conceptos.

El trabajo del Instituto Argentino de Análisis Fiscal (Iaraf) enlistó 165 tributos nacionales, municipales y provinciales, con la aclaración introductoria de que ese total se compone de impuestos, contribuciones y tasas, explicando que estas últimas dos implican la contraprestación de un bien o servicio, mientras que el primero grava una manifestación de capacidad contributiva que no precisa ser acompañada de una contraprestación.

Pese a la aclaración incluida en el escrito, desde la oposición no dudaron en interpretarlo a su manera y arremetieron contra el nuevo gravamen a la “renta inesperada” bajo la versión de que en Argentina ya se pagan unos 165 impuestos.

Tras publicar la lista de 165 impuestos, María Eugenia Vidal criticó el gravamen a la 'renta inesperada' https://t.co/y5DJtzuz8P

— Clarín (@clarincom) April 19, 2022

Este análisis superficial tampoco da cuenta de otros detalles que están incluidos en el informe privado, como por ejemplo que el 91% de la recaudación consolidada argentina se concentra en apenas 12 tributos. Diez de ellos son nacionales y los dos restantes son los principales a nivel provincial y municipal. En contraposición, otros 153 tributos diferentes recaudan el 9% restante a nivel consolidado.

El análisis

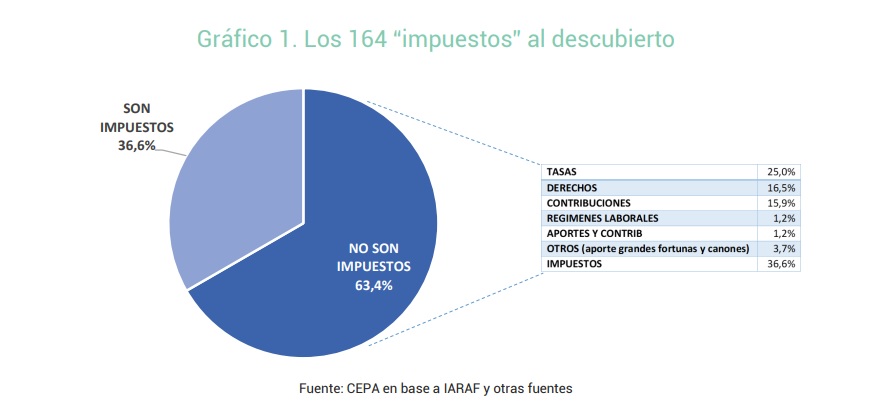

Desde el Centro de Economía Política Argentina (Cepa), elaboraron un análisis en base al informe de Iaraf y las versiones opositoras. En primer lugar, consideraron que la lista “está deliberadamente agigantada” y en el listado de tributos detectaron 41 tasas, 27 derechos y 26 contribuciones, por lo que la lista se acorta a 70 impuestos. De hecho destacan que el texto incluye el Aporte Extraordinario de Grandes Fortunas, que se produjo por única vez y no forma parte del sistema tributario habitual.

“En el listado además se realiza una operación muy común por parte de la mirada liberal argentina: incorporar a los aportes que realizan las y los trabajadores al sistema de seguridad social, y también las contribuciones patronales como parte de la carga tributaria, cuando se trata de la financiación del Sistema de Seguridad Social de carácter solidario e intergeneracional”, detallaron desde Cepa.

Por otra parte, hacen una aclaración respecto al tratamiento de Ganancias, concepto que aparece duplicado en el informe, primero como Ganancias de las sociedades y luego de las personas físicas. Lo cierto es que la Ley de Impuesto a las Ganancias es una sola.

Desde el centro de estudios hicieron hincapié en que el informe tiene la finalidad de confundir y consideraron: “El listado de una infinidad de conceptos tributarios mezclados -tantos que son muy difíciles de recordar – y tiene como finalidad llevar a la confusión asumiendo en la divulgación masiva que todos ellos son impuestos (cuando apenas son un tercio del listado). Incluso, en lo referido específicamente a los impuestos, ningún actor de la economía paga todos los impuestos mencionados”.

En el análisis fino sobre los números, detectaron que más del 90% de la recaudación pública se concentra en 5 casos. Se trata del IVA, que explica el 37%, el Impuesto a las Ganancias que representa el 27%, el Impuesto a los débitos y créditos (8,5%), Combustibles (4%) y los recursos aduaneros (donde están los derechos de exportación e importación), que son el 15%.

Por último, el informe de Cepa establece una comparación con otros países para verificar si el nivel de la carga tributaria es tan alto como denuncian quienes pretenden ponerle un freno a la suba o implementación de impuestos con el objetivo de asistir a los sectores más precarizados en el mercado laboral.

“Argentina no tiene niveles de presión tributaria (o sea, impuestos sobre el PBI) altos. De hecho, según datos de OCDE, se encuentra en línea con el promedio de América del Sur y muy por debajo de países desarrollados, como los europeos (Alemania: 38,3%; España: 36,6%; Italia: 42,9%, Francia: 45,4%, Dinamarca: 46,5%, el promedio de Europa: 40,4% y del promedio de OCDE (33,8%))”, destacaron.

Los datos a 2021 muestran que Argentina se encuentra por debajo de los valores de Brasil y Uruguay, y por encima de otros países cuya cobertura de salud o Seguridad Social resulta sensiblemente inferior.

Comentarios